| 建投金工深度專題104:高頻訂單失衡及價(jià)差因子 | 您所在的位置:網(wǎng)站首頁(yè) › 屬雞的父親和屬兔的孩子 › 建投金工深度專題104:高頻訂單失衡及價(jià)差因子 |

建投金工深度專題104:高頻訂單失衡及價(jià)差因子

|

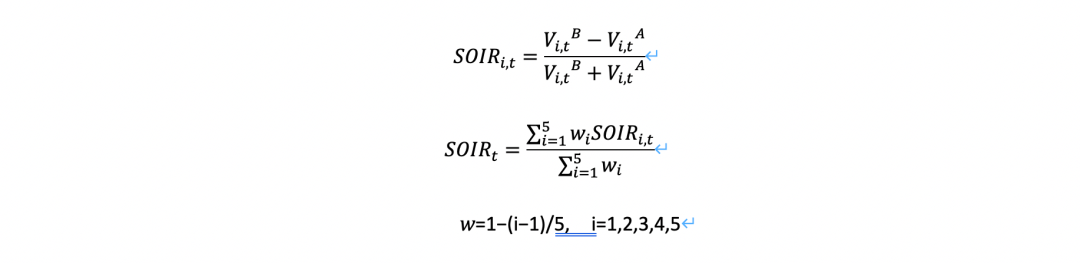

我們看到SOIR類因子在高頻上與收益率正相關(guān),MPC1因子與收益率正相關(guān),MPC5因子與收益率負(fù)相關(guān)。然而將高頻量?jī)r(jià)因子降頻后,SOIR類因子與MPC類因子均與收益率負(fù)相關(guān)。我們從以下兩點(diǎn)原因來(lái)解釋。從散戶來(lái)看,在短期內(nèi)散戶容易存在追高殺跌行為。短期追高,價(jià)格上漲,但隨著時(shí)間的累積,價(jià)格會(huì)逐漸處于高位,長(zhǎng)期來(lái)看價(jià)格會(huì)回落。從主力的角度,主力對(duì)市場(chǎng)的短時(shí)縱造成了價(jià)格的漲跌。強(qiáng)的買賣壓力一般是大單交易造成的,大單交易很可能是主力的“對(duì)倒”行為,其目的主要是吸引散戶,此時(shí)高頻因子與收益率呈正相關(guān)。但從長(zhǎng)期來(lái)看,市場(chǎng)價(jià)格則會(huì)回落,因此造成了低頻上因子與收益率呈反向關(guān)系。 MPC5_neut因子IC均值-7.26%,年化多空收益高達(dá)30.63% 最后我們對(duì)SOIR和MPC兩大類共14個(gè)高頻量?jī)r(jià)因子進(jìn)行單因子分析。具體回測(cè)時(shí)間為最近10年(2010年1月-2020年7月),樣本池為全市場(chǎng),月頻調(diào)倉(cāng)。SOIR類因子不做中性化處理,MPC類因子分別做和不做中性化處理進(jìn)行對(duì)比。其中表現(xiàn)較好的因子有:SOIR3因子IC均值-4.86%,年化IR-1.63,年化多空收益20.46%,夏普比率1.94。SOIR4因子IC均值-5.13%,年化IR-1.95,年化多空收益21.81%,夏普比率2.28。SOIR5因子IC均值-5.37%,年化IR-2.29,年化多空收益21.32%,夏普比率2.41。MPC1_neut因子IC均值-6.81%,年化IR-2.87,年化多空收益26.99%,夏普比率2.66。MPC5_neut因子IC均值-7.26%,年化IR-3.09,年化多空收益30.63%,夏普比率2.88,總體選股效果是所有因子里最好的,在傳統(tǒng)量?jī)r(jià)因子里面也是罕見的。 報(bào)告主體內(nèi)容 一、高頻訂單失衡及價(jià)差因子定義和投資邏輯 1.1 高頻訂單失衡及價(jià)差因子研究引言 日內(nèi)盤口數(shù)據(jù)主要包括委托買賣價(jià)格以及委托交易量,其反應(yīng)了當(dāng)前時(shí)刻的市場(chǎng)供給和需求強(qiáng)度。傳統(tǒng)的學(xué)術(shù)研究和高頻因子計(jì)算中通常只利用到了買一檔和賣一檔的盤口信息,但實(shí)際上,盤口中第一檔以外的數(shù)據(jù)也包含了許多有價(jià)值的信息。本文主要利用各檔盤口數(shù)據(jù)來(lái)構(gòu)造訂單失衡率因子,比較盤口各檔信息對(duì)未來(lái)股票價(jià)格的預(yù)測(cè)能力,并通過(guò)加權(quán)合成為一個(gè)包含5檔信息的訂單失衡率因子。 另外日內(nèi)盤口中間價(jià)變動(dòng)的分布中蘊(yùn)含著對(duì)未來(lái)價(jià)格的預(yù)測(cè)信息,學(xué)術(shù)研究表明,市場(chǎng)投資者們可能對(duì)盤口中間價(jià)的極端變動(dòng)情況也比較感興趣,偏度可以反應(yīng)數(shù)據(jù)分布偏離均值的程度,而最大值則可以直接刻畫數(shù)據(jù)的極端值,因此本文除了研究盤口中間價(jià)的百分比變動(dòng)的均值,還研究了盤口中間價(jià)百分比變動(dòng)的偏度和最大值因子。 1.2 高頻量?jī)r(jià)因子1(逐檔訂單失衡率Step Order Imbalance Ratio)定義和投資邏輯 在第一篇高頻量?jī)r(jià)選股因子研究中(具體參考《因子深度研究系列:高頻量?jī)r(jià)選股因子初探》),我們提出了一個(gè)衡量訂單不平衡性質(zhì)的OIR因子,在本文中,為了分別研究盤口各檔的訂單不平衡因子的選股能力,我們提出了SOIRi (i=1,2,3,4,5)這一組逐檔訂單失衡率因子,其中每個(gè)因子僅包含第i檔的信息。最后,為了充分利用盤口各檔數(shù)據(jù)信息,我們采用衰減加權(quán)的方法對(duì)SOIRi加權(quán)得到SOIR因子,根據(jù)對(duì)買賣壓力的影響力的不同將不同檔位賦予相應(yīng)權(quán)重,賦予靠近交易價(jià)格檔位更高的權(quán)重。具體公式如下:

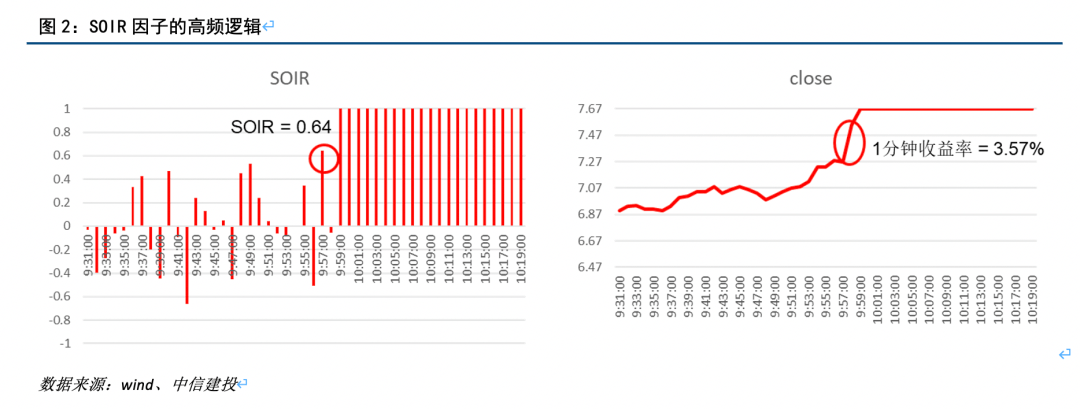

由于訂單簿上的委托量反應(yīng)了交易者們對(duì)于股票未來(lái)價(jià)格的預(yù)期,當(dāng)交易者預(yù)期股票未來(lái)價(jià)格上升,他們將通過(guò)下買單持有更多的股票多頭頭寸,這將導(dǎo)致買盤的委托量增加,反之亦然。因此,買賣盤委托量的不平衡可以反應(yīng)市場(chǎng)的總體情緒和方向。 SOIRi衡量了買賣委托量不均衡程度在其總量中的占比,同OIR一樣,SOIRi也采用比率的相對(duì)強(qiáng)弱形式,能夠區(qū)分買賣委托量絕對(duì)值差異大但比率小的情況。SOIR為SOIRi的衰減加權(quán)合成因子,根據(jù)學(xué)術(shù)研究和普遍市場(chǎng)認(rèn)知,靠近交易價(jià)格檔位的SOIRi對(duì)后續(xù)的收益率的短期解釋力應(yīng)該更強(qiáng),因此在因子合成時(shí)我們賦予靠近交易價(jià)格檔位的SOIRi更高權(quán)重。另外對(duì)比OIR,SOIR采用各檔訂單失衡率的加權(quán),而不是各檔加權(quán)委托量的失衡率,可以避免某一檔訂單量過(guò)大對(duì)總體比率的影響,是對(duì)OIR的一種改進(jìn)嘗試。SOIR反應(yīng)了盤口各檔綜合的買賣委托量不均衡程度,SOIR為正說(shuō)明市場(chǎng)買壓大于賣壓,未來(lái)價(jià)格趨向上漲,且SOIR的值越大,上漲的概率越高,反之亦然。 圖1為2020年7月1日9時(shí)57分股票A的盤口情況,根據(jù)定義計(jì)算出SOIR1 = 0.86, SOIR2 = 0.93, SOIR3 = 0.68,SOIR4 = -0.31, SOIR5 = 0.20,SOIR = 0.64。可以看出,SOIR1到SOIR3顯著為正,釋放了較強(qiáng)的買入信號(hào),而SOIR4和SOIR5買入信號(hào)轉(zhuǎn)弱,且SOIR4釋放了賣出信號(hào),而最終加權(quán)后的SOIR因子也是有較強(qiáng)的買入信號(hào),該股票在下一分鐘的漲幅高達(dá)3.57%。這個(gè)例子說(shuō)明越靠近交易價(jià)格檔位的影響力更大,在因子合成時(shí)應(yīng)該賦予靠近交易價(jià)格的檔位更高的權(quán)重。

另外從全天的分鐘頻數(shù)據(jù)來(lái)看(圖2),SOIR分鐘因子在當(dāng)天9時(shí)57分達(dá)到高點(diǎn)0.64,股票A在下一分鐘上漲了3.57%,并一路拉升,9點(diǎn)59分時(shí)達(dá)到漲停。因此這個(gè)例子說(shuō)明了SOIR因子短期內(nèi)對(duì)股價(jià)有非常顯著的正向影響。

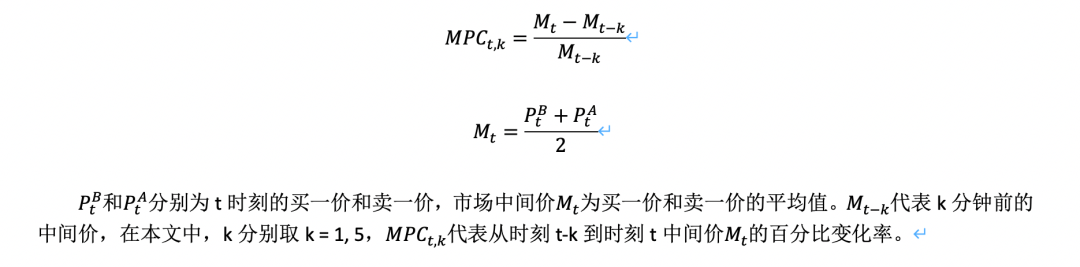

1.3 高頻量?jī)r(jià)因子2 (中間價(jià)變化率Midpoint Price Change)定義和投資邏輯 在限價(jià)訂單簿市場(chǎng)中,交易者的三種行為可能會(huì)引起市場(chǎng)中間價(jià)的變動(dòng):(1)交易者發(fā)起了主動(dòng)成交,且交易量大于第一檔的委托量,使第一檔的價(jià)格發(fā)生改變;(2)交易者撤銷了第一檔上的全部委托訂單;(3)交易者在買一價(jià)和賣一價(jià)之間新增了新的限價(jià)委托訂單。 MPC因子衡量的是市場(chǎng)中間價(jià)的短期變動(dòng)趨勢(shì),該趨勢(shì)刻畫了市場(chǎng)交易者的最新交易和掛單撤單行為,反應(yīng)了市場(chǎng)交易者對(duì)股票價(jià)格未來(lái)走勢(shì)的最新預(yù)期。例如,當(dāng)市場(chǎng)中間價(jià)出現(xiàn)上升時(shí),此時(shí)可能是發(fā)生了大量的主動(dòng)買入交易,使得賣一價(jià)上升,或是有交易者以高于當(dāng)前買一價(jià)的價(jià)格下了限價(jià)訂單,使得買一價(jià)上升,這兩種情況都反應(yīng)了市場(chǎng)交易者對(duì)未來(lái)股價(jià)走勢(shì)的樂(lè)觀預(yù)期。因此,MPC為正說(shuō)明股票未來(lái)短期價(jià)格趨向上漲,且MPC的值越大,其上漲的概率越高,反之亦然。具體公式如下:

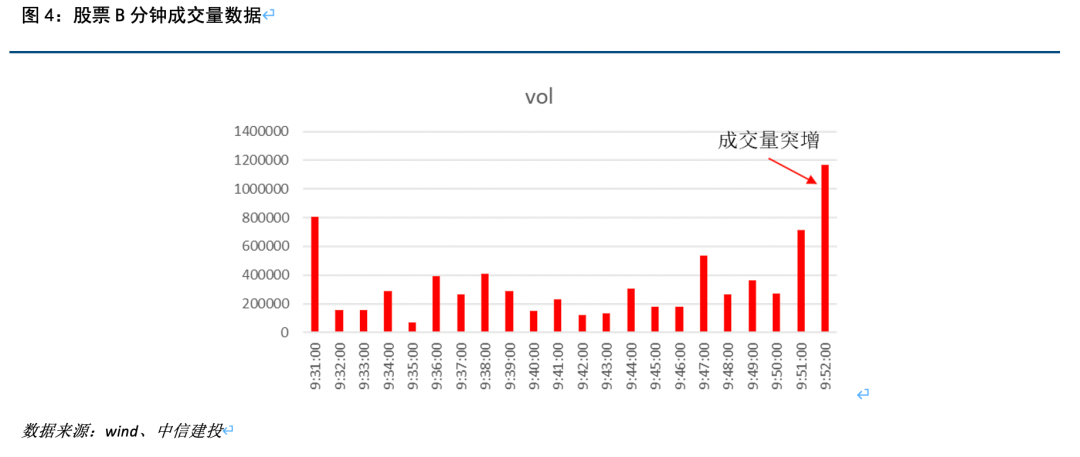

圖3分別為2020年7月1日9時(shí)51分、9時(shí)52分股票B的盤口情況,根據(jù)定義計(jì)算,9時(shí)52分的MPC1=2.23%,從圖4的成交量數(shù)據(jù)中可以看出,這段時(shí)間內(nèi)盤口中間價(jià)的大幅變動(dòng)是由成交量突增(經(jīng)過(guò)檢驗(yàn)是主動(dòng)買入量突增引起的)造成的。該股票在下一分鐘的收益率高達(dá)1.34%。

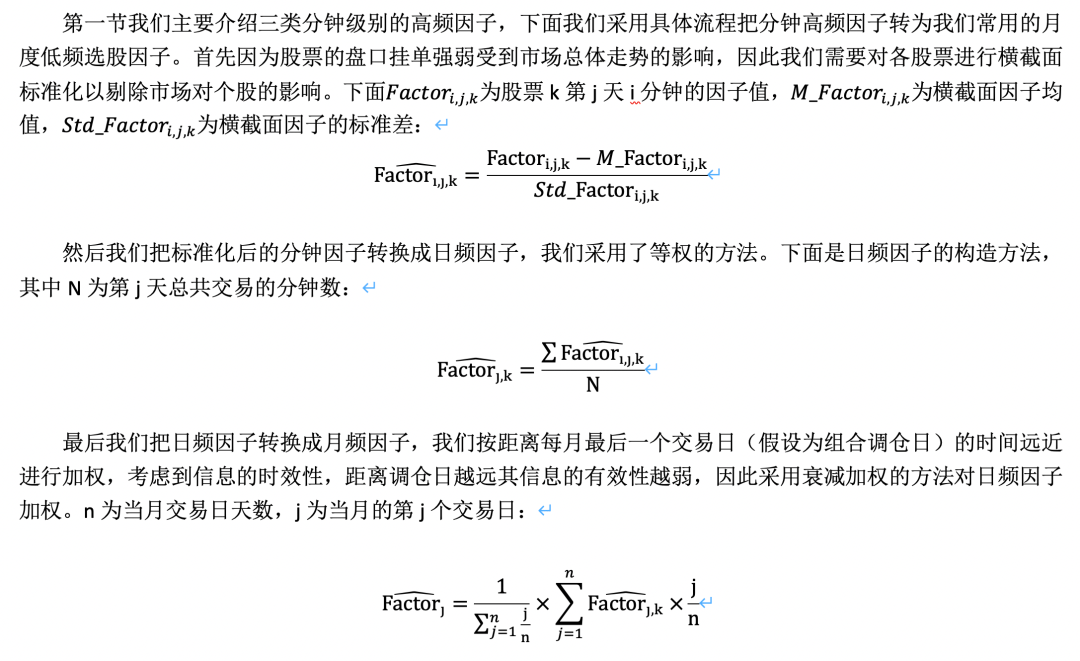

二、高頻轉(zhuǎn)低頻的方法和邏輯 2.1 高頻量?jī)r(jià)因子轉(zhuǎn)低頻的構(gòu)造方法

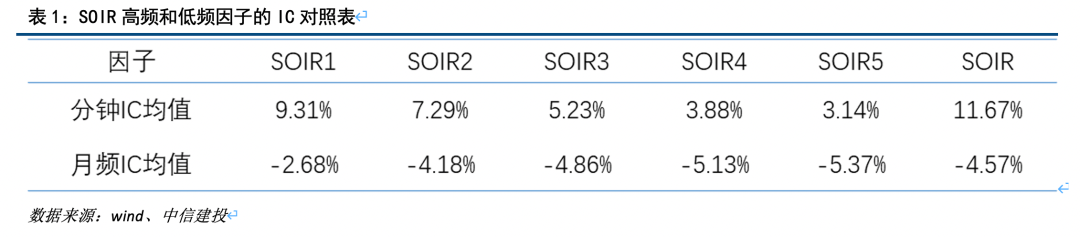

2.2 高頻量?jī)r(jià)因子高頻和低頻IC對(duì)比 下面我們看下各因子的分鐘IC均值和月頻IC均值。由下表可以看出,高頻SOIRi的IC值均顯著為正,且隨著檔數(shù)的升高IC絕對(duì)值降低,這一結(jié)果符合我們的預(yù)期以及學(xué)術(shù)研究的結(jié)論,這也是為什么我們?cè)谧鲆蜃蛹訖?quán)時(shí)給SOIR1最高的權(quán)重,SOIR最低的權(quán)重。另一方面,低頻SOIRi的IC值方向出現(xiàn)了反轉(zhuǎn),這一現(xiàn)象與我們第一篇高頻量?jī)r(jià)選股因子研究提出的OIR因子相同,在之前研究中,我們也指出這是由散戶存在追漲殺跌以及主力的短時(shí)市場(chǎng)縱引起的,特別是用委托量構(gòu)造的高頻因子均會(huì)出現(xiàn)這種反轉(zhuǎn)邏輯。 由上表可以看出,在高頻(分鐘)級(jí)別上,MCI_B和MCI_A因子方向和前面邏輯完全一致,MCI_A和未來(lái)短期收益為負(fù)向關(guān)系, MCI_B和未來(lái)短期收益為正向關(guān)系。 在低頻(月頻)級(jí)別上,MCI_B和MCI_A因子方向均顯著為正,主要是流動(dòng)性因子在長(zhǎng)期來(lái)看具有風(fēng)險(xiǎn)溢價(jià),因而與未來(lái)收益為正向關(guān)系。

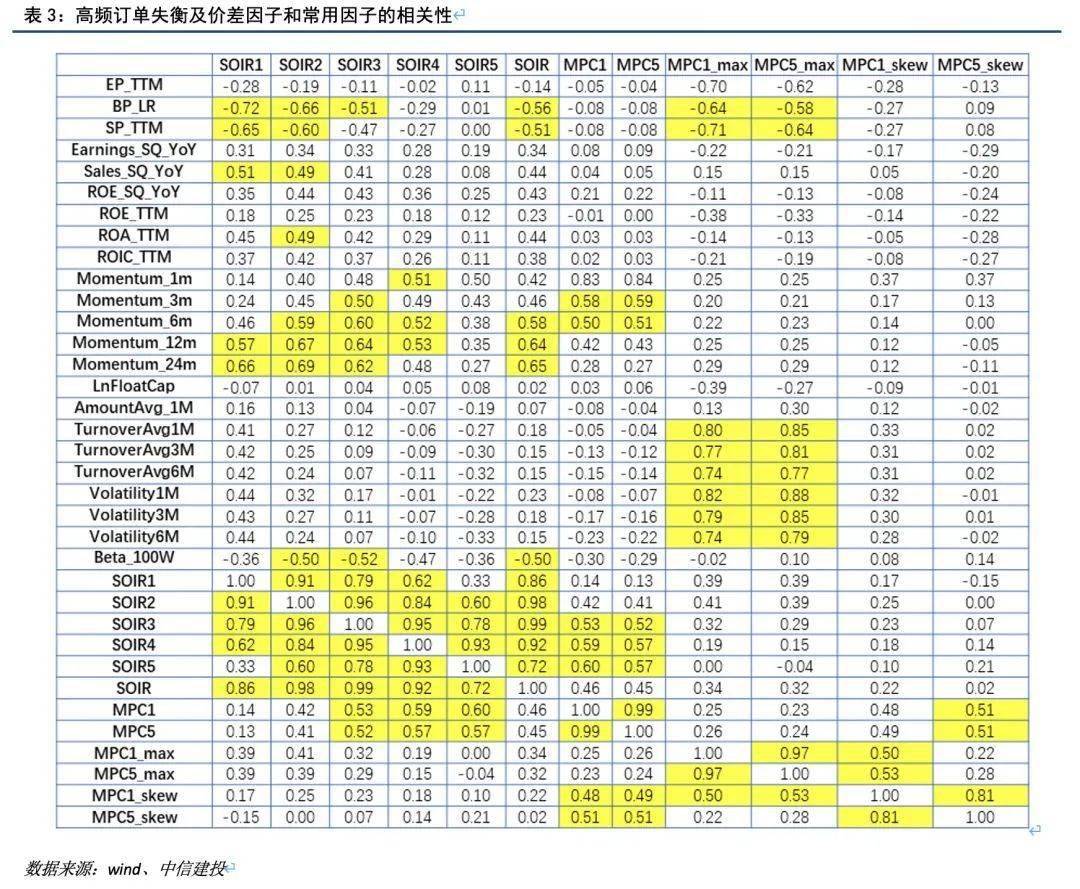

三、高頻訂單失衡及價(jià)差因子和常用因子的相關(guān)性 下面我們看下SOIR和MPC兩大類共14個(gè)高頻量?jī)r(jià)因子和常用選股因子的IC相關(guān)性。 經(jīng)過(guò)統(tǒng)計(jì),我們發(fā)現(xiàn)這些因子和自由流通市值(LnFloatCap)的相關(guān)性較低,因此對(duì)于這些因子可以不做市值中性的處理。 另外,SOIR類因子和BP_LR、SP_TTM等估值因子與Momentum_6m、Momentum_12m等動(dòng)量反轉(zhuǎn)因子的相關(guān)性較高。 最后MPC1、MPC5因子和Momentum_3m、Momentum_6m等動(dòng)量反轉(zhuǎn)因子相關(guān)性較高,MPC1_max、MPC5_max因子和BP_LR、SP_TTM等估值因子、TurnoverAvg1M、Volatility1M等技術(shù)因子的相關(guān)性較高,而MPC1_skew、MPC5_skew因子和常用因子的相關(guān)性均不高。

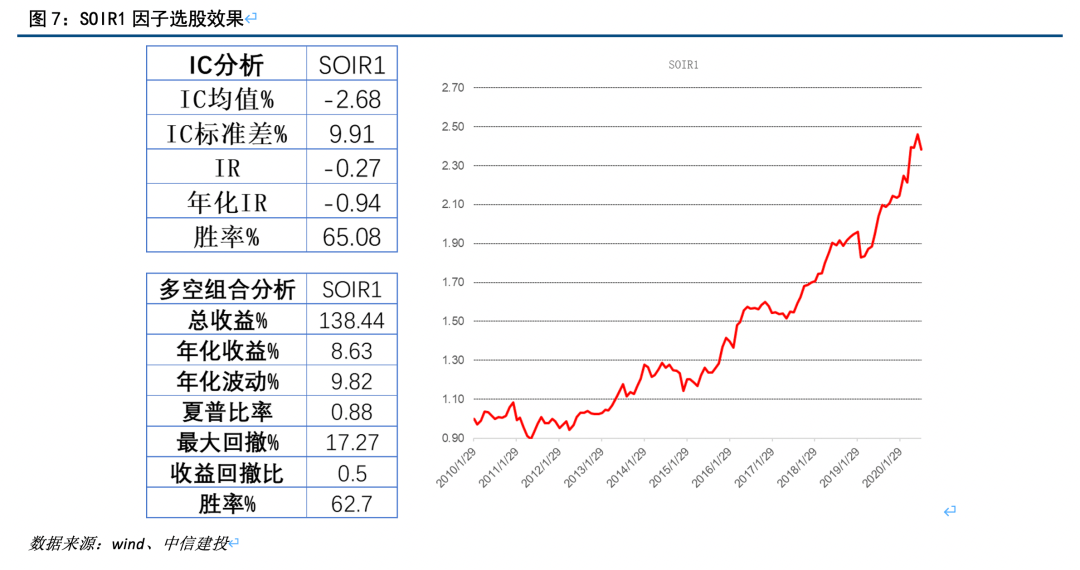

四、高頻訂單失衡及價(jià)差因子測(cè)試結(jié)果 最后我們對(duì)SOIR和MPC兩大類共14個(gè)高頻量?jī)r(jià)因子進(jìn)行單因子分析(包括IC分析和多空收益分析)。具體回測(cè)時(shí)間為最近10年(2010年1月-2020年7月),樣本池為全市場(chǎng),每月底剔除停牌、一字板、上市未滿半年和ST股票,月頻調(diào)倉(cāng)。因子做了極值處理(剔除3倍標(biāo)準(zhǔn)差之外的樣本)和缺失值處理(直接剔除)。SOIR類因子不做中性化處理, MPC類因子分別做和不做中性化處理進(jìn)行對(duì)比。組合的多空收益分位數(shù)用10分位。 4.1 SOIR1因子選股效果 首先是SOIR1因子的效果,因子IC均值-2.68%,年化IR-0.94,年化多空收益8.63%,夏普比率0.88,總體選股效果較為一般。

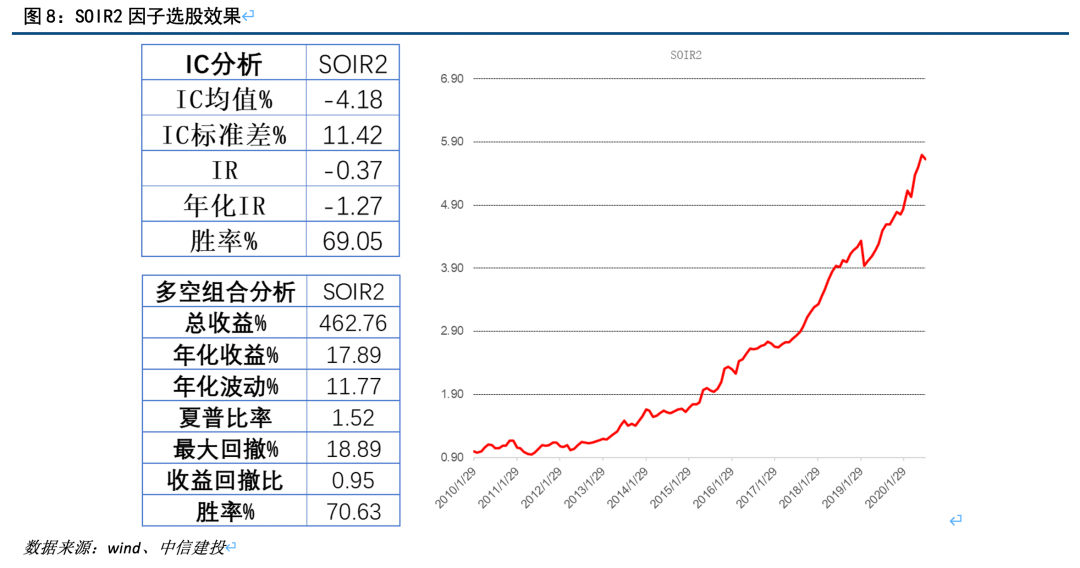

4.2 SOIR2因子選股效果 接著我們看下SOIR2因子的選股效果,因子IC均值-4.18%,年化IR-1.27,年化多空收益17.89%,夏普比率1.52,總體選股效果相比SOIR1顯著提升,選股效果非常顯著。

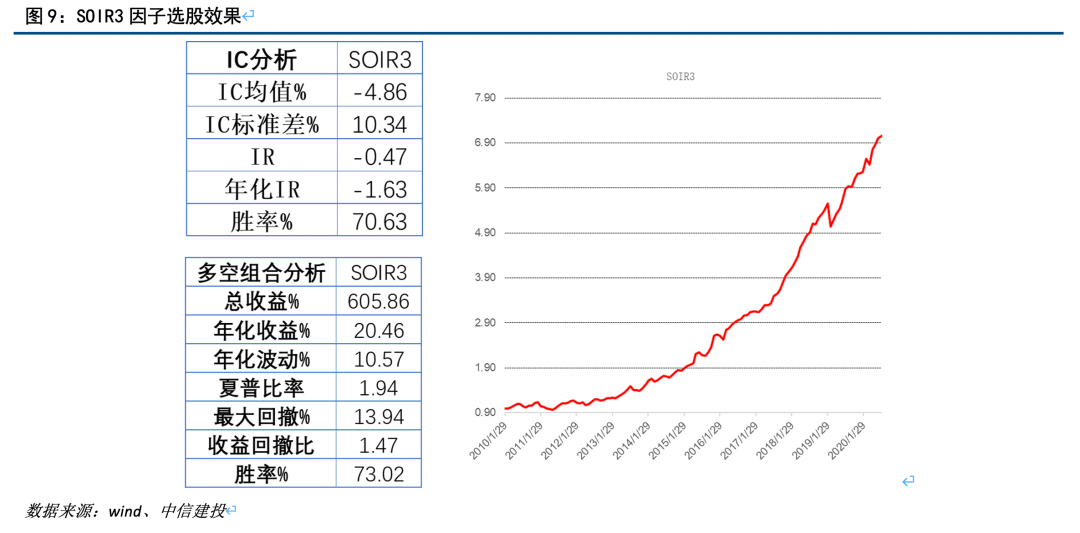

4.3 SOIR3因子選股效果 然后是SOIR3因子,因子IC均值-4.86%,年化IR-1.63,年化多空收益20.46%,夏普比率1.94,選股效果相比SOIR1和SOIR2因子進(jìn)一步提升。

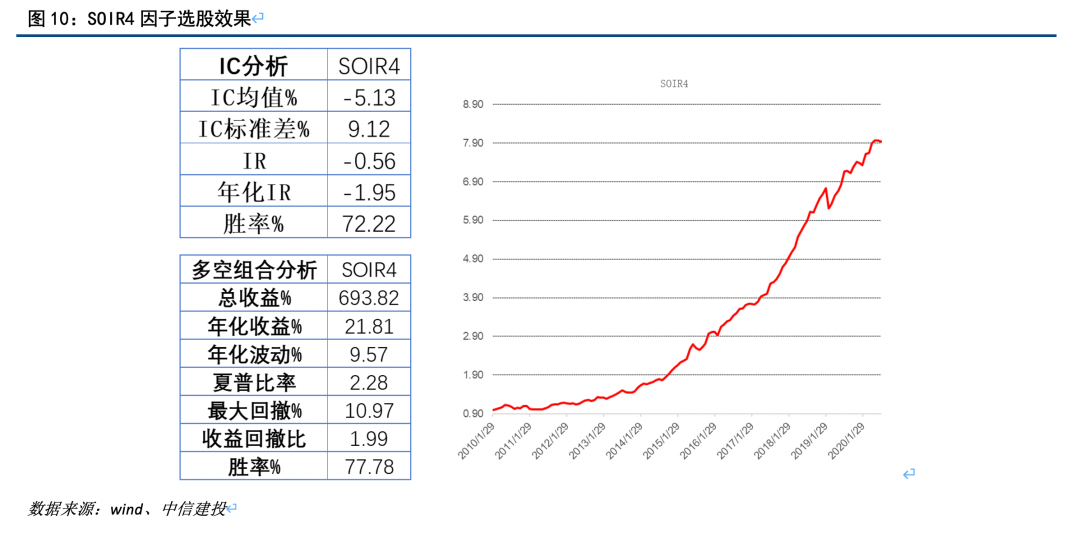

4.4 SOIR4因子選股效果 對(duì)于SOIR4因子,因子IC均值-5.13%,年化IR-1.95,年化多空收益21.81%,夏普比率2.28,選股效果優(yōu)于SOIR1到SOIR3。

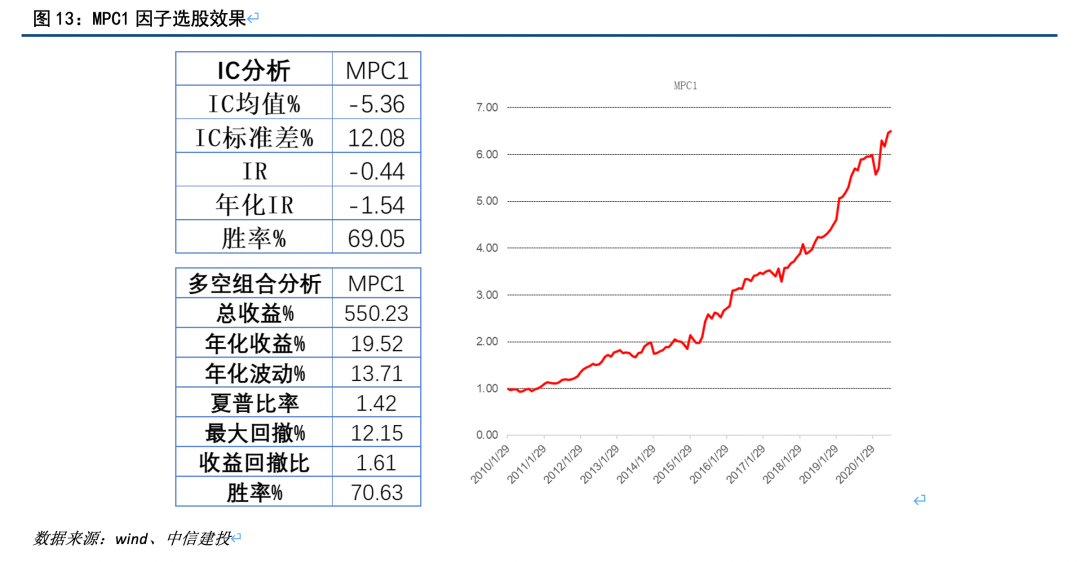

4.7 MPC1因子選股效果 對(duì)于中間價(jià)變化率因子MPC,首先是MPC1因子的選股效果,因子IC均值-5.36%,年化IR-1.54,年化多空收益19.52%,夏普比率1.42,選股效果顯著。

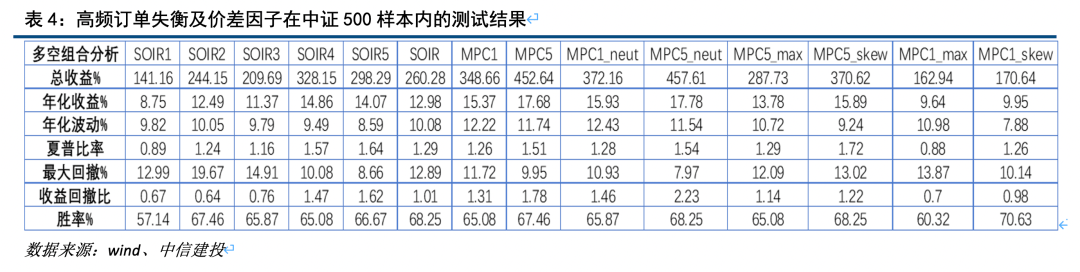

4.12 高頻訂單失衡及價(jià)差因子在指定樣本池內(nèi)的測(cè)試結(jié)果 我們檢測(cè)了SOIR和MPC兩大類共14個(gè)高頻量?jī)r(jià)因子在指定樣本池的測(cè)試效果,首先在中證500指數(shù)樣本內(nèi)做測(cè)試,下表是各因子的多空收益分析。

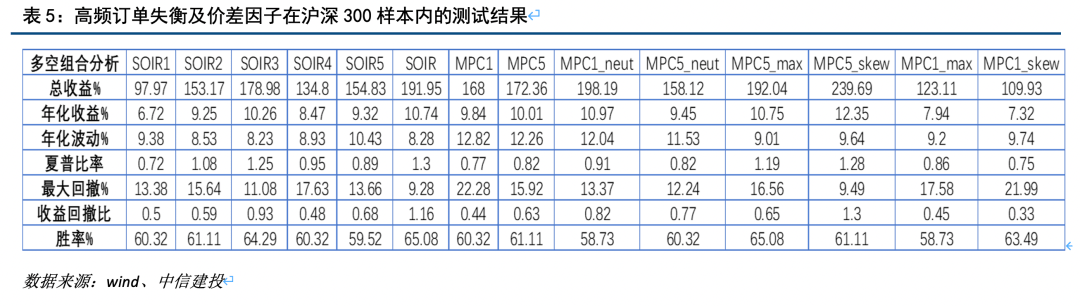

我們看到幾乎所有因子在中證500樣本內(nèi)的年化多空收益都在10%以上,部分因子在15%以上,表現(xiàn)最好的仍然是MPC5和MPC5_neut因子,年化多空收益接近18%,因此SOIR和MPC類因子在中證500樣本內(nèi)的選股效果仍然非常優(yōu)秀。 然后我們檢測(cè)SOIR和MPC兩大類共14個(gè)高頻量?jī)r(jià)因子在滬深300指數(shù)樣本內(nèi)的效果(多空收益分析),結(jié)果如下表。

我們看到大部分因子在滬深300樣本內(nèi)的年化多空收益都接近10%或在10%以上,表現(xiàn)最好的是MPC5_skew因子,年化多空收益達(dá)12.35%,因此SOIR和MPC類因子在滬深300樣本內(nèi)的選股效果也是非常不錯(cuò)的。 五、總結(jié)和思考 高頻數(shù)據(jù)中蘊(yùn)含了豐富的市場(chǎng)交易信息,它能帶我們通過(guò)數(shù)據(jù)窺探知情交易者的隱藏信息,也讓我們更近距離地感受市場(chǎng)交易者的情緒,從而幫助我們更準(zhǔn)確地拿捏市場(chǎng)股票價(jià)格的走勢(shì)。本文利用高頻的邏輯挖掘出盤口數(shù)據(jù)中有價(jià)值的信息,并將其處理得到高頻因子,最后降為月頻的低頻選股因子,在后續(xù)的因子回測(cè)中取得良好的選股效果。 第一部分主要通過(guò)高頻分鐘數(shù)據(jù)構(gòu)造出一些高頻量?jī)r(jià)選股因子,第一類因子叫逐檔訂單失衡率(SOIR類因子),訂單簿上的委托量反應(yīng)了交易者們對(duì)于股票未來(lái)價(jià)格的預(yù)期,當(dāng)交易者預(yù)期股票未來(lái)價(jià)格上升,他們將通過(guò)下買單持有股票的多頭頭寸,這將導(dǎo)致買盤的委托量增加,反之亦然。SOIR類因子衡量了買賣委托量不均衡程度在其總量中的占比,反應(yīng)了市場(chǎng)的總體情緒和方向。第二類因子叫中間價(jià)變化率因子(MPC類因子),為中間價(jià)的短期百分比變化率的均值、日頻最大值、日頻偏度,MPC因子衡量的是市場(chǎng)中間價(jià)的短期變動(dòng)趨勢(shì),該趨勢(shì)刻畫了市場(chǎng)交易者的最新交易和掛撤單行為,反應(yīng)了市場(chǎng)交易者對(duì)股票價(jià)格未來(lái)走勢(shì)的最新預(yù)期。 第二部分我們采用具體流程把高頻因子轉(zhuǎn)為我們常用的月度低頻選股因子。首先因?yàn)楣善钡谋P口掛單強(qiáng)弱受到市場(chǎng)總體走勢(shì)的影響,因此我們需要對(duì)各股票進(jìn)行截面標(biāo)準(zhǔn)化以剔除市場(chǎng)對(duì)個(gè)股的影響。然后我們把標(biāo)準(zhǔn)化后的分鐘因子轉(zhuǎn)換成日因子,我們采用了等權(quán)的方法。最后我們把日因子轉(zhuǎn)換成月因子,我們按距離每月最后一個(gè)交易日(假設(shè)為組合調(diào)倉(cāng)日)的時(shí)間遠(yuǎn)近進(jìn)行加權(quán),考慮到信息的時(shí)效性,距離調(diào)倉(cāng)日越遠(yuǎn)其信息的有效性越弱,因此用衰減加權(quán)的方法對(duì)日因子加權(quán)。 第三部分我們分析各因子的分鐘IC均值和月頻IC均值。我們看到SOIR類因子在高頻上與收益率正相關(guān),且隨著檔數(shù)的升高IC絕對(duì)值降低,這一結(jié)果符合我們的預(yù)期以及學(xué)術(shù)研究的結(jié)論。MPC1因子與收益率正相關(guān),MPC5因子則與收益率負(fù)相關(guān),這說(shuō)明中間價(jià)的變動(dòng)在1分鐘時(shí)為動(dòng)量效應(yīng),5分鐘時(shí)則出現(xiàn)反轉(zhuǎn)。然而將高頻量?jī)r(jià)因子降頻后,SOIR類因子與MPC類因子均與收益率負(fù)相關(guān)。 我們從以下兩點(diǎn)原因來(lái)解釋。從散戶來(lái)看,在短期內(nèi)散戶容易存在追高殺跌行為。短期追高,價(jià)格上漲,但隨著時(shí)間的累積,價(jià)格會(huì)逐漸處于高位,長(zhǎng)期來(lái)看價(jià)格會(huì)回落。從主力的角度,主力對(duì)市場(chǎng)的短時(shí)縱造成了價(jià)格的漲跌。強(qiáng)的買賣壓力一般是大單交易造成的,大單交易很可能是主力的“對(duì)倒”行為,其目的主要是吸引散戶,此時(shí)高頻因子與收益率呈正相關(guān)。 第四部分我們檢測(cè)了SOIR和MPC兩大類共14個(gè)高頻量?jī)r(jià)因子和常用選股因子的IC相關(guān)性。經(jīng)過(guò)統(tǒng)計(jì)發(fā)現(xiàn)這些因子和自由流通市值(LnFloatCap)的相關(guān)性較低。另外,SOIR類因子和BP_LR、SP_TTM等估值因子與Momentum_6m、Momentum_12m等動(dòng)量反轉(zhuǎn)因子的相關(guān)性較高。最后我們看到MPC1、MPC5因子和Momentum_3m、 Momentum_6m等動(dòng)量反轉(zhuǎn)因子相關(guān)性較高, MPC1_max、MPC5_max因子和BP_LR、SP_TTM等估值因子、TurnoverAvg1M、Volatility1M等技術(shù)因子的相關(guān)性較高,而MPC1_skew、MPC5_skew因子和常用因子的相關(guān)性均不高。 第五部分對(duì)SOIR和MPC兩大類共14個(gè)高頻量?jī)r(jià)因子進(jìn)行單因子分析。具體回測(cè)時(shí)間為最近10年(2010年1月-2020年7月),樣本池為全市場(chǎng),月頻調(diào)倉(cāng)。SOIR類因子不做中性化處理,MPC類因子分別做和不做中性化處理進(jìn)行對(duì)比。其中表現(xiàn)較好的有:SOIR3因子IC均值-4.86%,年化IR-1.63,年化多空收益20.46%,夏普比率1.94。SOIR4因子IC均值-5.13%,年化IR-1.95,年化多空收益21.81%,夏普比率2.28。SOIR5因子IC均值-5.37%,年化IR-2.29,年化多空收益21.32%,夏普比率2.41。MPC1_neut因子IC均值-6.81%,年化IR-2.87,年化多空收益26.99%,夏普比率2.66。MPC5_neut因子IC均值-7.26%,年化IR-3.09,年化多空收益30.63%,夏普比率2.88,總體選股效果是所有因子里最好的。 第六部分測(cè)試了這些因子在中證500、滬深300樣本池內(nèi)的表現(xiàn),我們看到幾乎所有因子在中證500樣本內(nèi)的年化多空收益都在10%以上,部分因子在15%以上,表現(xiàn)最好的仍然是MPC5和MPC5_neut因子,年化多空收益接近18%。大部分因子在滬深300樣本內(nèi)的年化多空收益都接近10%或在10%以上,表現(xiàn)最好的是MPC5_skew因子,年化多空收益達(dá)12.35%,因此SOIR和MPC類因子在中證500、滬深300樣本內(nèi)的選股效果仍然非常不錯(cuò)。 參考文獻(xiàn) Jiang Lei. Order Imbalance, Liquidity, and Market Efficiency: Evidence from the Chinese Stock Market. Managerial and Decision Economics, 32(7): 469-480, 2011. Roberto Pascual, Bartolomé Pascual-Fuster. The relative contribution of ask and bid quotes to price discovery. Journal of Financial Markets, 20:129–150, 2014. Turan G.Bali, Nusret Cakici, and Robert F.Whitelaw. Maxing out: Stocks as lotteries and the cross-section of expected returns. Journal of Financial Economics, 99:427-446, 2011. Diego Amaya, Peter Christoffersen, and Kris Jacobs. Does realized skewness predict the cross-section of equity returns? Journal of Financial Economics, 118:135-167, 2015. 詳細(xì)內(nèi)容可以參考中信建投金融工程組報(bào)告:《高頻訂單失衡及價(jià)差因子 》 中信建投金融工程深度專題報(bào)告回顧 【 資產(chǎn)配置】 【 因子選股】 【 交易策略與衍生品】 【基金產(chǎn)品研究與FOF】 報(bào)告聯(lián)系人 免責(zé)聲明:返回搜狐,查看更多 |

【本文地址】

| 今日新聞 |

| 推薦新聞 |

| 專題文章 |